Jak zawrzeć ubezpieczenie OC władz spółki?

Ubezpieczenie D&O dla członków kadry zarządzającej spółki od lat zyskuje na znaczeniu. Jednak nadal nie wszystkie możliwości tzw. polisy OC zarządu są dostatecznie wykorzystywane. Wynika to między innymi z braku wiedzy władz spółek o tego rodzaju umowie. Wiele błędów popełnianych jest już na etapie zawierania kontraktu. Przeczytaj niniejszy artykuł, aby uniknąć najczęstszych nieprawidłowości dotyczących polis dla władz spółki.

Przygotowania do zawarcia polisy OC zarządu

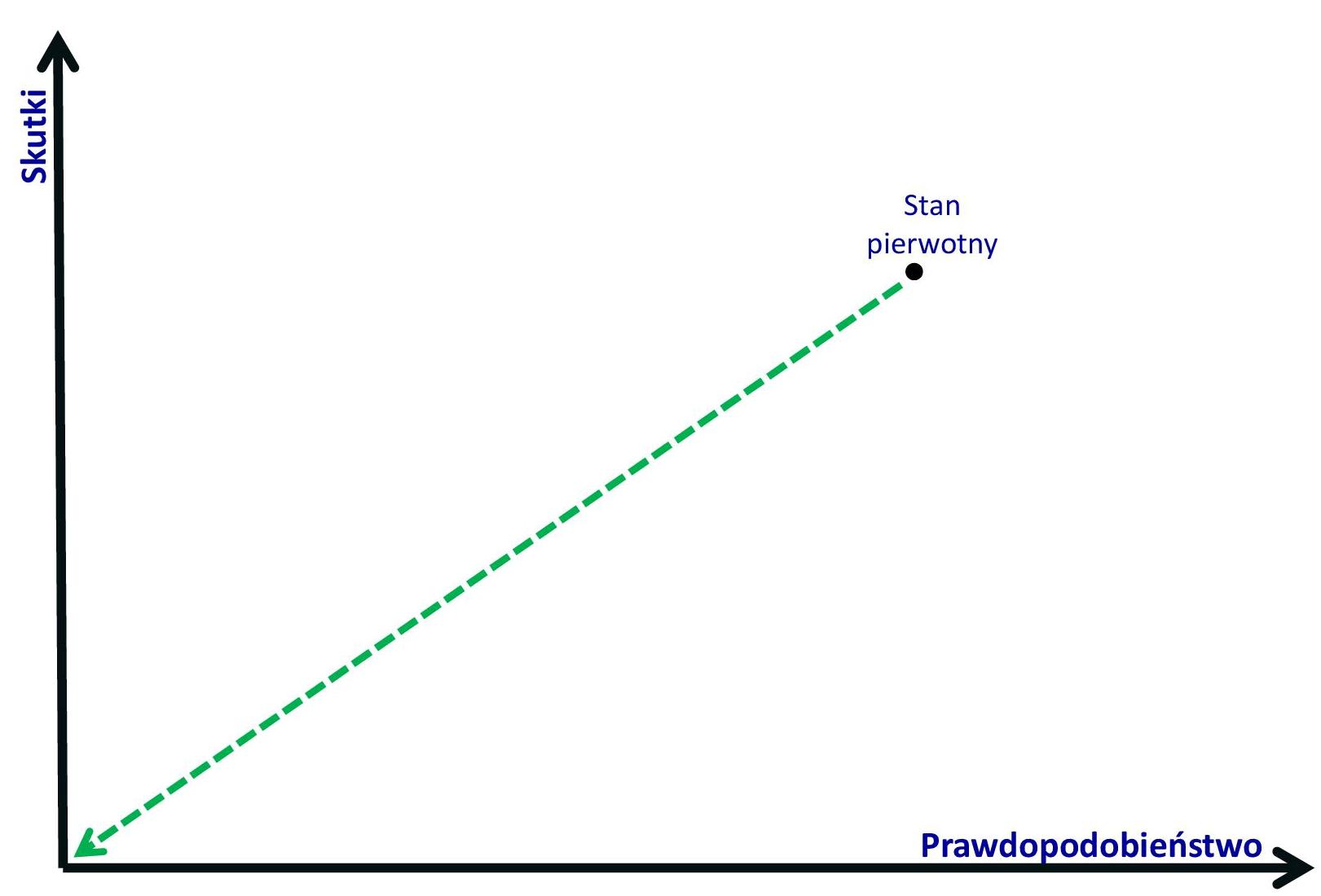

Ochrona ubezpieczeniowa nie powinna stanowić jedynego zabezpieczenia prawnego kadry kierowniczej. Prócz polisy dla władz spółki, na ogół warto zredukować ryzyko zarówno przez obniżenie prawdopodobieństwa wystąpienia szkody, jak i redukcję jej maksymalnych rozmiarów. Może temu służyć wiele różnorodnych środków, a zwłaszcza: ograniczenie odpowiedzialności w kontrakcie managerskim, doprecyzowanie zasad i procedur działania w umowie spółki, regulaminach organów (między innymi przez formalizację podziału kompetencji pomiędzy zarządzającymi), wdrożenie compliance (najlepiej według standardów ISO lub COSO II), audyty poszczególnych obszarów przez zewnętrznych ekspertów.

Wymienione zabiegi mogą zwiększyć szanse na otrzymanie oferty ubezpieczenia Directors & Officers oraz przyczynić się do uzyskania propozycji korzystniejszej cenowo i zakresowo. Ponadto dzięki umiejętnie przeprowadzonym przygotowaniom maleje spektrum incydentów nie objętych ubezpieczeniem OC władz spółki. Dobry przykład stanowi usunięcie z umów managerskich postanowień zaostrzających odpowiedzialność zarządzających ponad standardy wynikające z powszechnie obowiązujących przepisów prawa, gdyż konsekwencje takich regulacji na ogół nie mieszczą się w zakresie ubezpieczenia OC członków kierownictwa (zasada akcesoryjności ubezpieczeń odpowiedzialności cywilnej).

Jednym z kluczowych czynników warunkujących uzyskanie pokrycia asekuracyjnego jest (względnie) dobra kondycja finansowa spółki, której zarządzający mają być ubezpieczeni. Statystyki wskazują, bowiem, że próby rozliczania zarządu i innych funkcjonariuszy osoby prawnej podejmowane są szczególnie często, gdy w przedsiębiorstwie występują straty, problemy z płynnością czy niewypłacalność. Sytuacja finansowa jednostki organizacyjnej utrudnia lub uniemożliwia zawarcie ubezpieczenia OC Prezesa, dyrektorów między innymi gdy :

- w kolejnych rocznych okresach rozliczeniowych powtarza się strata netto

- występują ujemne kapitały własne (aktywa-zobowiązania< 0 )

- wskaźnik płynność bieżącej (current ratio) wynosi mniej niż 1 (aktywa bieżące / pasywa bieżące < 1)

- aktywa pokryte są kapitałem własnym w mniej niż 70%

- zadłużenie kapitału własnego przekracza 7 (zobowiązania / kapitał własny >7).

Przy czym, prócz samych odczytów, znaczenia ma także ich tendencje.

Zdarza się, że spółce w nie najlepszej sytuacji ekonomicznej udaje się wprawdzie uzyskać propozycję ubezpieczenia dla kadry zarządzającej, z tym że taka oferta przeważnie zawiera klauzulę wyłączającą odpowiedzialność towarzystwa ubezpieczeń za skutki niewypłacalności i braku finansowania. To niewątpliwe poważne obostrzenie, ale polisa D&O nawet nieobejmująca roszczeń wynikających z niewypłacalności stanowi instrument godny rozważenia.

Jeśli wyniki za ostatni rok obrotowy wskazują na zły stan finansów najprościej zaaranżować ochronę ubezpieczeniowej przedkładając ubezpieczycielom nowsze dane świadczące o poprawie sytuacji. Nie ma formalnych przeszkód, by bilans czy rachunek zysków i strat zostały sporządzone na dzień przypadający np. po 4 miesiącach od zakończenia poprzedniego okresu rozliczeniowego. Pomocna nieraz okazuje się choćby sama informacja o okolicznościach mogących pozytywnie wpłynąć na standing finansowy osoby prawnej (przykładowo : otrzymanie dotacji, zwycięstwo w sporze sądowym, pozyskanie klienta o kluczowym znaczeniu, plan dokapitalizowania spółki). Sporadycznie ofertę OC dla członków władz spółki otrzymuje się dzięki wyjaśnieniu przyczyn niepokojących osiągów finansowych. Wtedy efekt rzecz jasna zależy przede wszystkim od powodów złej kondycji ekonomicznej. Ubezpieczycieli można przekonać do udzielenia pokrycia także przedstawiając pisemne zapewnienie udziałowca lub podmiotu powiązanego, o dostarczeniu środków do określonej kwoty w razie trudności z płynnością, wypłacalnością. Z tym, że oczywiście sytuacja ekonomiczna potencjalnego wspierającego powinna wskazywać na możliwość udzielenia deklarowanej pomocy. Żadna z wymienionych metod nie gwarantuje otrzymania oferty ubezpieczenia odpowiedzialności cywilnej władz spółki. Skuteczność uwarunkowana jest szeregiem okoliczności, w tym polityką underwrtingową poszczególnych towarzystw. Niestety, gdy potencjał składki jest niewielki, część ubezpieczycieli nie bierze pod uwagę ubezpieczenia OC zarządu spółki, której ostatnie roczne sprawozdanie finansowe wykazuje niepokojące objawy.

Ubezpieczenie D&O – potrzeby i możliwy zakres

Decydując się na polisę odpowiedzialności cywilnej dla zarządu i innych członków władz spółki, warto określić kto ma być chroniony i w jakim zakresie. Niemal wszystkie dostępne na rynku produkty zapewniają pokrycie osobom zasiadającym w zarządzie, radzie nadzorczej, komisji rewizyjnej oraz innym managerom danej osoby prawnej. Jednakże katalogi ubezpieczonych w poszczególnych OWU nie są identyczne, i na dodatek można je kształtować w drodze negocjacji. W szczególności warto zdecydować czy ubezpieczenie władz spółki ma rozciągać się na: likwidatorów, prokurentów, prawników wewnętrznych, wykonawców testamentu członków kadry kierowniczej. Polisy tego rodzaju fragmentarycznie chronią także samą organizację będącą zarazem ubezpieczającym i jej podmioty zależne, ale poszczególni oferenci proponują różne rozwiązanie. Np. można się spotkać z klauzulą kosztów obrony spółki, ale znacznie popularniejszy jest model ograniczający pokrycie do przypadków odpowiedzialności solidarnej osoby prawnej z jej władzami, oraz spraw związanych z emisją papierów wartościowych. Istnieje też cały wachlarz sposobów kwalifikacji podmiotów zależnych do objęcia ochroną.

Polisa dla władz spółki dobra dla..

Dobór optymalnego zakresu ubezpieczenia D&O jest sprawą bardziej indywidualną, subiektywną niż może się zdawać. Wbrew pozorom nie działa zasada czym więcej tym lepiej, gdyż np. z perspektywy członków zarządu zwiększanie liczby ubezpieczonych podwyższa prawdopodobieństwo, że suma gwarancyjna zostanie wyczerpana przez innych ubezpieczanych np. głównego księgowego, dyrektora departamentu, kierownika działu. W interesie obecnie zatrudnionych managerów nie leży także, by limit pokrycia mógł być skonsumowany przez wypłatę świadczeń związanych z nieprawidłowościami zarzucanymi poprzednim członkom kierownictwa spółki. Domyślnie ubezpieczenie OC zarządu obejmuje zarówno byłych, obecnych jak i przyszłych funkcjonariuszy danego podmiotu. Oczywisty błąd stanowi ponoszenie kosztów ochrony, w obszarach, których jest ona zbędna.

Zakres ochrony tzw. polisy odpowiedzialności cywilnej zarządu

Nie mniej istotne są aspekty przedmiotowe pokrycia. Przykładowo weryfikacji wymaga prowadzenie przez spółkę działalności w USA i innych krajach tradycji prawnej common law, ponieważ sprawy sądowe prowadzone w tychże jurysdykcjach należą do typowych wyłączeń w ubezpieczeniu władz spółki. Przy czym rozległość wspomnianego ograniczenia odpowiedzialność bywa niezwykle zróżnicowana. E.g część ubezpieczycieli poza ochroną pozostawia roszczenia wniesione na terytorium Kanady, czy przypadki naruszenia określonych aktów lub roszczenia dotyczące szkód określonego rodzaju. W kontekście OC członków władz spółki, do spraw godnych uwagi należy także zatrudnianie pracowników. Klauzula czynów bezprawnych pracodawcy w polisach dla zarządu w zależności od konfiguracji może obejmować kierownictwo jak i sam podmiot. Dotychczas na rynku nie wykształcił się także jeden model definiowania czym jest naruszenie praw pracowniczych (czyn bezprawny pracodawcy), ani rozumienie pojęcia pracownik. Podobnie liczne odmienności dotyczą szkód związanych z programami świadczeń pracowniczych. Oprócz tego istnieje przynajmniej kilkanaście rozszerzeń proponowanych wyłącznie przez jeden z zakładów ubezpieczeń. Jako egzemplifikacja może służyć klauzula odpowiedzialności spółki z tytułu utraty danych i dokumentów. Zdarzają się także specyficzne obostrzenia np. koszty obrony w sprawach związanych z zanieczyszczeniem środowiska naturalnego. W sumie omawianie różnic w OWU ubezpieczeń D&O da się rozwijać bez końca.

Na co jeszcze zwrócić przy ubezpieczeniu OC władz spółki

Z potrzebami zarządzających należy skonfrontować także kwotowe granice ochrony. Główny limit odpowiedzialności towarzystwa ubezpieczeń stanowi suma ubezpieczenia, nazywana niekiedy także sumą gwarancyjną. Jednakże to ostatnie określenie, charakterystyczne dla polis OC należy uznać za nieadekwatne dla ubezpieczeń D&O, ponieważ ich zakres wykracza daleko poza ramy odpowiedzialności cywilnej.

Naturalne jest pytanie ile powinna wynosić suma ubezpieczenia w polisie OC władz spółki ? Wbrew obiegowym opiniom, żaden matematyczny algorytm nie pozwala bezdyskusyjnie wyznaczyć optymalnego poziomu pokrycia. W krajach niemieckojęzycznych sugeruje się, że limit powinien odpowiadać 20% wartości sumy bilansowej, ale żaden ze zwolenników tej koncepcji nie przedstawił przekonywujących argumentów za prawidłowością wskazania. Kilka dekad temu wzór wyprowadzono na podstawie średniego stosunku sumy ubezpieczenia do sumy bilansowej, nie uzasadniając głębiej dlaczego główny limit odpowiedzialności ubezpieczyciela odniesiono do sumy bilansowej, a nie innej wartości. Brak też argumentów by pominąć w kalkulacji sumy ubezpieczenia D&O wszystkie inne cechy osoby prawnej i jej managmentu. Ponadto powszechność danej praktyki nie przesądza jej prawidłowości. Istnieją także inne znacznie bardziej skomplikowane algorytmy, ale w większości trudno je ocenić, gdyż ich treść lub drogę wyprowadzenia zachowuje się w poufności.

W każdym razie przy wyznaczeniu sumy ubezpieczenia OC członków zarządu należy uwzględnić wiele czynników, a w szczególności :

- wyniki finansowe

- profil działalności (branża)

- wielkość i częstotliwość szkód objętych polisą odpowiedzialności władz spółki

- przeprowadzanie emisji papierów wartościowych oraz jej wielkość i (publiczny) charakter

- liczbę pracowników i managerów

- długość okresu działalności (czym dłużej podmiot prowadzi działalność, tym wyższa suma)

- przeprowadzone transakcje i procesy transformacyjne

- plany i perspektywy rozwojowe

- status spółki publicznej

- sumy ubezpieczenia podmiotów powiązanych i zawarcie OC zawodowego managera, PDL

- zakres terytorialny działalności

- ewentualne umowne odpowiedzialności managerów

- rodzaj sumy ubezpieczenia (globalna czy na osobna na każde roszczenie).

Nagminnie popełniany błąd stanowi nie uwzględnianie przy wyznaczeniu sumy ubezpieczenia oc władz spółki, że zakres D&O prócz odszkodowania obejmuje szereg innych świadczeń (e.g refundacja kosztów poręczenia majątkowego, pokrycie kar pieniężnych, koszty stawiennictwa, wydatki na public relations, koszty pomocy psychologicznej). Najbardziej niedocenianym elementem polisy dla Prezesa i pozostałych członków władz spółki są koszty obrony ubezpieczonych. Według danych Colonnade, wydatki na ten cel stanowią niemal połowę kwoty wszystkich wypłat (A.Grygorowicz Analiza szkód D&O Miesięcznik Ubezpieczeniowy 11/2019 str.31). Pomoc prawna w ciągnących się całe dziesięciolecia sprawach przeciwko managerom bywa bardzo kosztowna. Dotyczy to zarówno postępowań karnych, cywilny i sporadycznie administracyjnych. Przy czym, przy szacowaniu sumy ubezpieczenia pamiętać trzeba, że koszty obrony pokrywane będą do limitu z polisy obowiązującej w chwili zgłoszenia roszczenia (trigger claims made), a ceny usług prawnych systematycznie rosną.

Suma ubezpieczenia w polisie kierownictwa nie zawsze określa górną granicę odpowiedzialności towarzystwa ubezpieczeń. W niektórych przypadkach znaczenie mają także limity dodatkowe przewidujące odpowiedzialność ponad sumę ubezpieczenia oraz ograniczające ją podlimity. W większości propozycji odnaleźć można limity dodatkowe dotyczące odpowiedzialności członków rady nadzorczej oraz kosztów obrony, wynoszące zwykle od 5 % do 30% sumy ubezpieczenia. Natomiast wysokość i rodzaje podlimitów bywają bardzo zróżnicowane w poszczególnych propozycjach. Standardem rynkowym jest oferta OC władz spółki z kilkunastoma kwotowymi ograniczeniami wypłat świadczenia. Niektóre mają rudymentarne znacznie, ale zdarzają się też mało istotne. Przykładem tych ostatnich jest limit kosztów pomocy psychologicznej, z który niezwykle rzadko ulega wyczerpaniu. Sublimity i dodatkowe limity odpowiedzialności należy analizować także jako narzędzie równoważenia interesów poszczególnych podmiotów objętych ubezpieczeniem (spółka, członkowie zarządu, Rada Nadzorcza etc).

Badanie propozycji ubezpieczeń odpowiedzialności cywilnej członków zarządu w Polsce zwykle sprowadza się do porównania poziomów podlimitów i składek. Jednakże koncentrowanie się na samych liczbach może prowadzić do niesłusznych wniosków, gdyż podlimity odnoszą się do klauzul różniących się istotnymi szczegółami. Przykładem są koszty stawiennictwa. Prima facie zauważyć daje się, że lwia część ofert przewiduje limit dzienny od 1000 do 5000 PLN, a część ubezpieczycieli dodatkowo ogranicza finansowanie wydatków na ten cel zagregowanym limitem. Natomiast nie każdy dostrzega, że tylko niektórzy oferenci różnicują stawkę dzienną w zależności czy chodzi o stawiennictwo członka władz spółki czy innego (szeregowego) pracownika. Uwadze umknąć może także fakt, że kilka OWU D&O przewiduje zwrot udokumentowanych wydatków na stawiennictwo, a część towarzystw zobowiązuje się do wypłaty ryczałtu dziennego za każdy dzień stawiennictwa. Zdarzają się również oferenci, którzy łącza oba mechanizmy, wypłacając świadczenie według stawki ryczałtowej chyba, że zostaną udowodnione wyższe koszty. Istotne jest także, że trzej ubezpieczyciele odpowiadają tylko za stawiennictwo w sądzie, podczas gdy pozostałe towarzystwa rozciągają pokrycie na udział w przesłuchaniach, posiedzeniach i podobnych czynnościach odbywających się także przed innymi organami niż sąd. Co więcej jeden z większych graczy na rynku ubezpieczeń OC dla władz spółki zawęża pokrycie do stawiennictwa w sądzie w charakterze świadka.

Oprócz samej treści OWU D&O należy mieć na względzie indywidualne uzgodnienia zamieszczane w ofercie dla danego podmiotu. Ich treść bywa obszerniejsza od wzorca umownego, co przy ubezpieczeniach korporacyjnych nie jest rzadkością. Można się spotkać zarówno z postanowieniami dodatkowymi o funkcji wyłącznie doprecyzowującej, jak i klauzulami, które bardzo znacząco rozszerzają bądź ograniczają zakres polisy dla członków kadry zarządzającej spółką.

Kto w umowie ubezpieczenia D&O jest ubezpieczającym, a kto płaci składkę ?

Pod względem formalnym spółka jest ubezpieczającym czyli stroną umowy i podmiotem zobowiązanym do zapłaty składki. Jednakże niekiedy koszt ochrony przerzuca się (w całości lub w części) na kierownictwo, najczęściej przez pomniejszenie wynagrodzenia. Nie ma w tym nic nadzwyczajnego, gdyż zawarcie ubezpieczenia OC władz spółki służy zarówno interesom członków zarządu jak i samej organizacji. Przy czym nie ma narzędzi prawnych, by przymusić zarządzających do partycypacji w kosztach.

Z reguły finansowanie lub współfinansowanie składki przez kadrę managerską wymaga zezwolenia zakładu ubezpieczeń przed zawarciem umowy. Część ubezpieczycieli oczekuje listy osób, które faktycznie ponoszą koszt składki lub uzasadnienia takiego stanu rzeczy. Niekiedy warunkiem udzielenia zgody jest potwierdzenie przez wszystkie osoby fizyczne (współ)pokrywające składkę, że doręczono im warunki ubezpieczenia Directors & Officers. W ten sposób zakład ubezpieczeń zabezpiecza się przed bardzo niekorzystnymi dla niego skutkami nie doręczania OWU w ubezpieczeniu grupowym. Zgodnie z art 19 ustawy o działalności ubezpieczeniowej i reasekuracyjnej jeśli w ubezpieczeniu na cudzy rachunek ubezpieczony zgadza się na finansowanie kosztu składki ubezpieczeniowej, to w przypadku niedoręczenia ubezpieczonemu warunków umowy przed wyrażeniem takiej zgody, zakład ubezpieczeń nie może powoływać się na postanowienia ograniczające lub wyłączające odpowiedzialność zakładu ubezpieczeń, a także przewidujące skutki naruszeń powinności ubezpieczonego lub obciążające go obowiązkami.

Zastrzec należy, że po złożeniu deklaracji, o ponoszeniu składki przez członków władz, ubezpieczyciel może dochodzić należności za polisę wyłącznie od spółki, chyba że umowa stanowi inaczej.

Resumując przed zawarciem tzw. ubezpieczenia zarządu od odpowiedzialności cywilnej, należy ustalić kto i w jakiej części ma ponosić ekonomiczny ciężar kontrybucji na rzecz zakładu ubezpieczeń, licząc się z dodatkowymi obowiązkami, w razie finansowania składki przez zarządzających.

Inaczej sprawa się ma przy ubezpieczeniu OC zawodowym managera. W takich umowach na ogół rolę ubezpieczającego i ubezpieczonym pełni jedna osoba fizyczna.

Jakie dokumenty są potrzebne do zawarcia umowy D&O ?

Ocena ryzyka odbywa się przede wszystkim w oparciu o :

- sprawozdanie finansowe za ostatni rok

- ostatnie sprawozdanie statystyczne o przychodach, kosztach i wyniku finansowym oraz o nakładach na środki trwałe F-01/I-01 lub analogiczne (o ile sporządzenia takiego dokumentu przez dany podmiot jest obligatoryjne)

- wniosek wypełniony przez osobę uprawnią do reprezentacji ubezpieczającego.

Formularze wniosków D&O stosowane przez poszczególnych ubezpieczycieli są podobne, choć nie identyczne. Zwykle oprócz danych identyfikacyjnych oraz opisu przedmiotu działalności organizacji, zakłady ubezpieczeń pytają między innymi o: oczekiwania co do zakresu ochrony, szkodowość, przestrzeganie norm i procedur, dotychczas zawarte polisy OC dla zarządu, wykonane lub planowane procesy transformacyjne czy emisję papierów wartościowych, ilość pracowników. Część oferentów prosi także o deklaracje dotyczące wpływu pandemii COVID-19 na sytuacje spółki oraz informacje o zastosowanych w związku z nią środkach zabezpieczających. Wiosną 2022 przy ubezpieczenia władz spółki zaczęły pojawi się także pytania o ekspozycję organizacji na rynku Ukrainy, Białorusi, Federacji Rosyjskiej. Ubezpieczyciele oczekują także informacji o ewentualnych powiązania wspólników, zarządzający z kapitałem państw objętych sankcjami. W kontekście ubezpieczenia D&O Istotne są nawet obywatelstwa członków władz spółek.

Generalnie obowiązuje zasada czym więcej rozszerzeń zakresu, tym więcej danych potrzeba do zawarcia ubezpieczenia odpowiedzialności cywilnej władz spółki. Czasami pytania uzupełniające ze strony towarzystw ubezpieczeń pojawiają się po weryfikacji wniosków i sprawozdań. Jak zwykle, wypełniając formularze warto być uczciwym, gdyż ochrona nie obejmuje roszczeń wynikających z okoliczności zatajonych czy podanych niezgodnie z wiedzą ubezpieczającego i jego przedstawicieli. Przy czym uchybienia jednego z reprezentantów spółki nie powinny pozbawić pokrycia asekuracyjnego pozostałych ubezpieczonych osób fizycznych. Natomiast równoznaczne z deklaracjami spółki są informacje przedłożonymi przez każdy podmiot uprawniony do składania oświadczeń w jej imieniu (P.Sukienik (w:) D.Fuchs, K.Malinowska (red.) Kontrakty na rynku ubezpieczeń Komentarz do przepisów i warunków ubezpieczenia str.1001).

Nie istnieje rzecz jasna obowiązek podawania wszystkich znanych danych dotyczących ubezpieczanego ryzyka, ale w niektórych przypadkach ujawnienie dodatkowych informacji warunkuje korzystne dla kierownictwa odstępstwa od wzorców umownych.

Podkreślić trzeba, że nieuzasadniona jest obawa, że udzielone odpowiedzi zostaną upublicznione wyrządzając spółce i jej władzą szkodę, albowiem zarówno zakład ubezpieczeń jak broker zobligowani są bezterminowo zachować w tajemnicy te treści bez względu na ewentualne zastrzeżenie poufności.

Polisa OC dla członków władz spółki, a zgoda organu właścicielskiego

Często zadaje się pytanie czy dopuszczalność zawarcia umowy ubezpieczenia D&O warunkowana jest zgodą Zgromadzenia Wspólników / Walnego Zgromadzenia w formie uchwały, skoro w ten sposób członkowie zarządu i inny managerowie mogą otrzymać przysporzenie kosztem zasobów spółki. W przepisach powszechnie obowiązujących nie ustanowiono takiego wymogu, ale potrzeba uzyskania aprobaty organu właścicielskiego może wynikać np. z umowy spółki czy kontraktu managerskiego (M.Grześków O dopuszczalności zawarcia umowy ubezpieczenia D&O na rzecz członka zarządu bez zgody organu właścicielskiego w świetle art. 15 § 1 k.s.h. Internetowy Przegląd Prawniczy TBSP UJ 9/2017 str.78)

Jak znaleźć dobrą ofertę OC władz spółki ?

Ubezpieczenia odpowiedzialności cywilnej kadry zarządzającej na polskim rynku proponuje kilkanaście towarzystw ubezpieczeń. W oderwaniu od konkretnego przypadku, nie sposób stwierdzić, by oferty D&O któregoś z ubezpieczycieli dystansowały wszystkich konkurentów. Tym bardziej, że jak już stwierdzono, ocena atrakcyjności pakietu w znacznej mierze zależy od cech samych ubezpieczonych. W ostatnich latach niemal każdy z zakładów zdołał przedstawić najkorzystniejszą ofertę dla kadry kierowniczej jakiejś spółki. Na dodatek rozpiętość cenowa i zakresowa propozycji jakie jest w stanie otrzymać ten sam potencjalny ubezpieczający od poszczególnych oferentów bywa ogromna. Na rynku ubezpieczeń OC władz spółki do ewenementów nie należą przypadki, gdy najszersze pokrycie zapewnia pakiet ze składką niższą o 20 000 PLN czy 70% od najlepszego z pozostałych. Zdarza się trzy godne rozważenia oferty otrzymuje spółka, której większość towarzystw odmówiło udzielania ochrony. Ponadto w specyficznych przypadkach pokrycie z sumą ubezpieczenia adekwatną do potrzeb można uzyskać jedynie zawierając kilka umów ubezpieczenia z różnymi zakładami ubezpieczeń. (Trzeba wtedy uregulować kolejność zaspokajania roszczeń). Z powyższych względów naturalnym sposobem na optymalizację ceny i zakresu pokrycia jest wystąpienie o propozycję do wszystkich zakładów ubezpieczeń, które oferują tzw. OC zarządu. Dostęp do całego rynku można uzyskać między innymi przez kancelarię brokerską. Raczej nie są w stanie tego zapewnić agenci ubezpieczeniowi, ponieważ z reguły nie współpracują z nimi niszowe zakłady ubezpieczeń przodujące w ubezpieczeniach OC dla władz spółki. Broker jest przedstawicielem ubezpieczającego / osoby poszukującej ochrony wobec wszystkich ubezpieczycieli. Warto wybrać kancelarię wyspecjalizowaną w polisach D&O, zatrudniającą prawników biegłych w kwestiach związanych z odpowiedzialnością managerską. Bez wiedzy prawnej i doświadczenia niełatwo bowiem dobrać ubezpieczenie odpowiadające potrzebom, oczekiwaniom i możliwościom finansowym. Udzielenie zindywidualizowanej porady z rekomendacją najlepszej oferty stanowi ustawowy obowiązek brokera. Przy czym jego sugestia nie pozbawia wolności wyboru. Niezależny doradca, który przeanalizował już wiele propozycji odpowiedzialności cywilnej kierownictwa spółki jest w stanie ocenić na tle rynku atrakcyjność danej oferty, a w negocjacjach z ubezpieczycielami być merytoryczną przeciwwagą dla ich ekspertów. Podkreślić trzeba, że pomoc kancelarii brokerskiej prawie nie generuje kosztów po stronie mocodawcy, gdyż wysokość składki pozostaje na tym samym poziomie, jak przy zawieraniu ubezpieczenia bez udziału pośrednika. Większość brokerów za swoje usługi nie pobiera także honorarium, ani innych opłat od klienta.

Etapy współpracy z brokerem przy zawieraniu ubezpieczenia D&O

Pierwszym etap stanowi zawarcie umowy i udzielenie pełnomocnictwa. Następnie zbierane są informacje o ryzyku, potrzebach, oczekiwaniach i możliwościach. Odbywa się to w różnych formach, między innymi przez wypełnianie formularzy dedykowanych ubezpieczeniu OC członków władz spółki. Potem następuje rozsyłanie zindywidualizowanych zapytań ofertowych do ubezpieczycieli. Przez kolejne dni, a nawet tygodnie od ubezpieczycieli spływają oferty lub prośby o dodatkowe informacje albo odmowy udzielania pokrycia ubezpieczeniowego. Broker analizuje i porównuje otrzymane propozycje, by później wystąpić z postulatami rozszerzeń lub doprecyzowania zakresu ubezpieczenia. Zwieńczenie tego procesu stanowi pisemny raport ze indywidualizowaną poradą i rekomendacją najlepszej oferty. Dzięki temu spółka jest w stanie świadomie wybrać tzw. ubezpieczenie OC zarządu. Nie ma formalnych przeszkód by rezygnować z pisemnej porady brokera ze względu na oszczędność czasu. Po przyjęciu oferty sporządzany jest projekt polisy, który weryfikują broker i ubezpieczający. Następnie polisa trafia do klienta. Część ubezpieczycieli prosi o kopię dokumentu podpisanego przez ubezpieczającego zgodnie z zasadami reprezentacji ujawnionymi w KRS. Jeśli w trakcie okresu ochrony zajdzie potrzeba zmian w zawartych umowach lub wystąpią szkody kancelaria brokerska także udziela pomocy w tym sprawach.

Spytaj o ofertę kancelarię brokerską specjalizującą się w ubezpieczeniu OC władz spółki i innych polisa dla członków zarządu

ubezpieczeniezarzadu@andiw.pl

broker@andiw.pl

696 487 675